Содержание

как выглядит банковская карта и какая информация на банковской карте имеется

Вопрос:

Мне выдали дебетовую банковскую карту, но работник банка ничего не пояснила о том, какая информация на банковской карте отражается, что внешний вид карты в себе несёт. Может ли мне понадобиться информация на банковской карте, и в каких случаях?

Ответ:Сначала о том, как выглядит банковская карта, вернее, какой может быть у карты внешний вид. Банковская карта имеет формат, определённый стандартом ISO 7810 ID-1: 85,6мм х 53,98 мм х 0,76 мм, и в основном изготавливается из пластика. Лицевая и оборотная сторона карты несут различную функциональную информацию. Общий фон лицевой стороны банковской карты утверждается банком по разработанным дизайнерами сюжетам, а оборотная сторона – всегда имеет однотонный фон. То есть, рисунок и цвет карты, зависит от предпочтений банка-эмитента, а также учитывает требования платёжной системы, которая эту карту обслуживает.

Фон должен способствовать эстетическому восприятию карты и узнаваемости банка, выпустившего карту. По отдельным видам карт банки предлагают держателям карт самим определиться с дизайном, то есть предоставляют клиенту право выбора индивидуального дизайна.

Так, например, при выпуске молодёжной карты, Сбербанк РФ предоставляет клиентам возможность заказать карту с уникальным дизайном в виде:

- Выбора рисунка из галереи банка.

- Загрузи своего рисунка.

А РОСБАНК клиентам карты Maestro — «Мой стиль» вообще предлагает индивидуальный дизайн на свой вкус. Фоном этой карты может быть как фотография владельца банковской карты, детское или семейное фото, так и снимок домашнего питомца, красивого пейзажа и т.д. А чтобы клиенты чересчур не увлекались, банк разработал требования к изображениям на карте «Мой стиль», которые оговаривают запрещённые дизайны.

Теперь о том, какая информация на банковской карте отражается, и зачем она нужна держателю?

Лицевая сторона карты

Условный эскиз внешнего вида лицевой стороны банковской карты с нумерацией элементов выглядит так:

Лицевая сторона банковской карты отображает следующую информацию:

- Четырёхзначный номер – он печатается прямо под 1-й группой цифр номера карты.

Все цифры четырёхзначного номера должны полностью совпадать с 1-й группой цифр эмбоссированного номера карты. Этот номер печатается типографским способом на заготовках карт — не смывающейся и контрастной по цвету карты краской. Если цифры не совпадают с номером карты или отсутствуют, то карта может быть поддельной. Это своего вида защита карты от подделки. (Эмбоссирование — нанесение данных на карту в виде рельефных знаков.)

Все цифры четырёхзначного номера должны полностью совпадать с 1-й группой цифр эмбоссированного номера карты. Этот номер печатается типографским способом на заготовках карт — не смывающейся и контрастной по цвету карты краской. Если цифры не совпадают с номером карты или отсутствуют, то карта может быть поддельной. Это своего вида защита карты от подделки. (Эмбоссирование — нанесение данных на карту в виде рельефных знаков.) - Имя и фамилия держателя карты – указываются в латинской транскрипции и размещены в нижней части лицевой стороны карты сразу под информацией о сроке действия карты.

Банковская карта может быть как персонализированной, так и не персонализированной.

Большинство выпускаемых карт персонализированы, т.е. содержат имя и фамилию держателя карты, и в основном это эмбоссированные карты На не персонализированной карте, именные данные держателя карты не указываются, так как это карты мгновенной выдачи.

Так, например, дебетовые карты Visa Electron & MasterCard Maestro «Momentum» Сбербанка России относятся к не персонализированным картам — это карты мгновенной выдачи, которые не содержат имени держателя карты и выдаются сразу при заключении Универсального договора банковского обслуживания.

По ворованным именным картам сложнее приобрести товары в торговых точках, особенно дорогие, так как при значительной суммы покупки или малейших сомнениях продавцы имеют право попросить предъявить паспорт.

- Срок действия карты – находится ниже номера карты, в нём указывается месяц и последние две цифры года в цифровом формате — мм/гг (месяц/год). Карта действует до последнего дня месяца, указанного на карте, включительно. На некоторых картах отражаются как срок начала, так и срок окончания действия карты. После истечения срока действия карты (даты), карта банком блокируется, и проводить банковские операции с её использованием уже нельзя. А так как срок закрытия карточного счёта не заканчивается с окончанием срока действия карты, то клиенту, при необходимости, может быть выдана новая карта на следующий срок действия.

Поэтому, за месяц до наступления срока прекращения действия карты необходимо обязательно обратиться в банк для перевыпуска новой карты или написать заявление на закрытие карточного счёта.

- Логотип и голограмма платёжной системы указывает на то, которая система предоставляет услуги по проведению платёжных операций по данной банковской карте. Российские банки работают с несколькими платёжными системами, которые обслуживают банковские карты. Наиболее распространёнными считаются следующие системы:

- Visa – имеет голограмму и логотип

- Maestro – логотип

- Mastercard – логотип

- American Express – логотип

- China UnionPay – логотип

- Мир – логотип

Выбирая банкомат или платёжный терминал для проведения платежа надо учитывать, что наименование и логотип платёжной системы на банковской карте должен соответствовать их аналогу на устройстве самообслуживания или банкомате. Если такого логотипа на устройстве нет, то это устройство самообслуживания/банкомат вашу карту не обслужит.

- Номер карты – это индивидуальный номер именно вашей карты. У платежных систем Visa и MasterCard номер состоит из 16 цифр разделённых на 4 блока по 4 цифры (4-4-4-4).

Иногда номер карты может иметь 18 или 19 цифр.

Иногда номер карты может иметь 18 или 19 цифр.У платёжной системы American Express номер карты состоит из 15 цифр, разбитых на 3 блока по 4,6 и 5 цифр в каждом (4-6-5).

А у российской национальной платёжной системы «Мир» номер карты состоит из 16 цифр разделённых на 4 блока по 4 цифры (4-4-4-4).

Номер карты является номером доступа к банковскому счёту владельца карты.

Номер карты используется держателем при оформлении переводов и платежей при обслуживании через банкомат, «Мобильный банк» или «ОнЛ@йн» систему.

По первой цифре номера карты можно получить информацию о том, к какой платёжной системе карта принадлежит и совпадает ли она с логотипом. Так, первые цифры платёжных систем, которые работают в России следующие:

- Мир — 2;

- VISA – 4;

- American Express – 3

- MasterCard – 5

- Maestro — 3, 5 или 6

- China UnionPay — 6

- JCB International — 3

- УЭК — 7.

Расположенный здесь код встречается только на картах системы American Express. Это дополнительное средство идентификации держателя карты при расчётах, особенно в Интернете. У платёжных систем MasterCard и Visa код проверки подлинности карты расположен на оборотной стороне карты (см. п.10).

Расположенный здесь код встречается только на картах системы American Express. Это дополнительное средство идентификации держателя карты при расчётах, особенно в Интернете. У платёжных систем MasterCard и Visa код проверки подлинности карты расположен на оборотной стороне карты (см. п.10).- Сбербанк —

- Альфа-банк —

- Банк Москвы —

- ГазПромБанк —

Оборотная сторона карты

Эскиз внешнего вида оборотной стороны банковской карты с нумерацией элементов выглядит так:

Оборотная сторона банковской карты отображает информацию по следующим элементам:

- Название банка – внизу карты обязательно повторяется название банка, которому принадлежит карта.

- Бумажная полоса белого цвета, расположенная следом за магнитной полосой. Она есть только на персонализированных картах – и предназначена для нанесения образца подписи держателя карты. Это тоже защита — при попытке подделки образца подписи в момент проведения платежей с помощью ворованной карты могут появиться проблемы.

Бумажная полоса, кроме образца подписи держателя карты, наполняется информацией с учётом элементов вида платёжной системы и кодом проверки подлинности карты.

Так, например, полоса может быть заполнена:

- диагональными строками со словом VISA голубого/синего и золотого цветов и 19-тизначным номером, напечатанным специальным шрифтом с наклоном влево, в который включены 16 цифр номера карты и 3 цифры кода безопасности

- диагональными строками со словом MasterCard или МС красного, синего/голубого и жёлтого цветов и 7-значным номером в центре панели, напечатанным специальным шрифтом с наклоном влево, в который включены последние четыре цифры номера карты и 3 цифры кода безопасности

- Код проверки подлинности карты (CVV2 и CVC2) – у платёжных систем, MasterCard или Visa он состоит из трёх цифр, и расположен на бумажной полосе белого цвета, рядом с местом для подписи держателя после указанных там четырёх последних цифр номера банковской карты.

Код используется в качестве дополнительного средства идентификации держателя карты при расчётах, особенно в интернете. Он встречается не на всех категориях карт этих систем.

Код используется в качестве дополнительного средства идентификации держателя карты при расчётах, особенно в интернете. Он встречается не на всех категориях карт этих систем.Код проверки подлинности карты по технологии МирАкцепт (MirAccept) платёжной системы «МИР» — состоит из трёх цифр и расположен на оборотной стороне карты. У Сбербанка России, например, код расположен перед словами «Спасибо от Сбербанка».

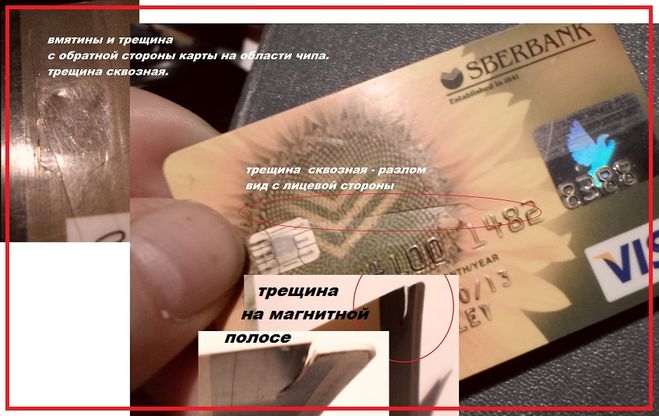

- Магнитная полоса на карте — это впаянная в пластик магнитная полоса, которая является носителем информации. Данные на карту записываются один раз и в дальнейшем её перезапись не производится. Запись (или кодировка) производится по заданию банка и в неё входят данные: о держателе карты, номере его счета, банке и другие необходимые банку дополнительные данные.

Магнитная полоса бывает чёрного, темно-коричневого или любого другого цвета.

О внешнеим виде и полной информации, которую несут в себе Российские карты «Мир» можно почитатьздесь

NFC в банковской карте сбербанка

Где находится чип в карте, знают далеко не все. Это мироустройство способно хранить в себе большой объем данных, а также обеспечивать безопасность при оплате. NFC чип появился относительно недавно, до этого информация на карте была закодирована в магнитной полосе. NFC чип открыл поистине новые возможности — оплата стала проходить в считанные секунды, при оплата требуется минимум действий, а безопасность карт повысилась в разы. Сегодня мы подробно поговорим о том, где находится чип в банковской карте и какие функции он выполняет. Читайте следующую статью на страницах журнала bankovskie-karty.ru.

Это мироустройство способно хранить в себе большой объем данных, а также обеспечивать безопасность при оплате. NFC чип появился относительно недавно, до этого информация на карте была закодирована в магнитной полосе. NFC чип открыл поистине новые возможности — оплата стала проходить в считанные секунды, при оплата требуется минимум действий, а безопасность карт повысилась в разы. Сегодня мы подробно поговорим о том, где находится чип в банковской карте и какие функции он выполняет. Читайте следующую статью на страницах журнала bankovskie-karty.ru.

Содержание

- Где чип в карте

- Где находится чип в карте

- Где в карте nfc чип

- Где находится чип в банковской карте

- Микропроцессорные карты с чипом

Где чип в карте

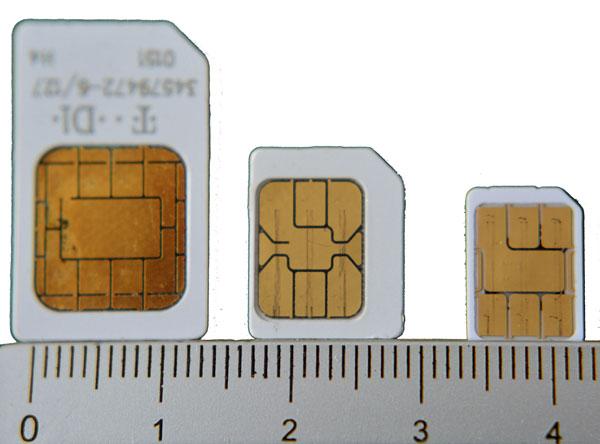

Карточки с чипом или смарт-карты – пластиковые карточки стандартного размера со встроенным микропроцессором (чипом) для хранения информации. Чип представляет собой почти полноценный компьютер, в котором данные защищены криптографическими алгоритмами, и информацию невозможно скопировать при непосредственном подключении к чипу, поэтому практически невозможно сделать дубликат.

Чип имеет форму квадрата или прямоугольника расположенного слева от карты под логотипом и названием банка

Чип имеет форму квадрата или прямоугольника, расположенного слева от карты, под логотипом и названием банка. Модуль внедряется с помощью специального клея, который вступает в химическую реакцию с пластмассой карты, благодаря чему его невозможно извлечь без повреждения пластика.

Советуем почитать: Почему банкомат не читает карту

Где находится чип в карте

Современные платежные карты выполняют все больше функций и имеют более сложную конструкцию. В настоящее время большинство из них имеют встроенную микросхему, содержащая память и процессор, который позволяет хранить большое количество данных, чем магнитная полоса, и гарантирует высокий уровень безопасности во время операций, проводимых пользователем.

Чтобы понять, реализована ли в вашем пластике функция быстрой оплаты, посмотрите маркировку с лицевой стороны. Если на лицевой стороне карты есть значок антенны, значит в карте имеется чип .

Где в карте nfc чип

В первую очередь, определите, где NFC-чип в телефоне. Это может потребовать терпения, потому что у смартфона обычно очень небольшая антенна, и нужно её «нащупать» картой. Обычно NFC-чип находится сзади в верхней части устройства. Водите картой по задней части телефона, пока чип не среагирует на неё.

В последние пару лет NFC-система устанавливается в пластик по умолчанию

Near Field Communication (NFC -технология беспроводной передачи данных малого радиуса действия, которая дает возможность обмена данными между устройствами, находящимися на расстоянии около 10 сантиметров.

NFC устройство работает на частоте 13,56 МГц и состоит из считывателя (ридера) и антенны, или из метки и антенны. Ридер генерирует радиочастотное поле, которое может взаимодействовать с меткой или с другим ридером. Ридер — это устройство NFC, работающее в режиме активной коммуникации. Метка — это устройство NFC, которое работает в режиме пассивной коммуникации.

Ридер — это устройство NFC, работающее в режиме активной коммуникации. Метка — это устройство NFC, которое работает в режиме пассивной коммуникации.

В пластике содержится чип NFC (Near Field Communication, переводится как «коммуникация ближнего поля»), он по радиоканалам передает сведения о прошедшем платеже в банк. Чтобы активно использовать данную инновацию необходимо наличие устройства, которое могло бы принимать радиосигналы. Поэтому расплатиться посредством карты с NFC можно только в местах, где установлены POS-терминалы.

В последние пару лет NFC-система устанавливается в «пластик» по умолчанию, так что нет необходимости заказывать ее в виде дополнительной функции. Речь идет только об именных дебетовых и кредитных картах. Узнать можно по специальному знаку в виде волны, присутствующему на банковской карте, а также на специальном оборудовании для транзакций.

Где находится чип в банковской карте

youtube.com/embed/sEJSzp1nHhs?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»>

Чип это встроенный микропроцессор, который содержит информацию о карте и ее держателе. Чип нужен для идентификации клиента, когда он пользуется платежной картой в банкомате или терминале.

Встроенный чип присутствует на микропроцессорных картах. Содержит всю информацию по карте. Карты с чипом более безопасны, чем с магнитной полосой. Подделать их гораздо сложнее. Чисто микропроцессорные карты встречаются редко.

Банки выпускают комбинированные карты, где есть и чип, и магнитная полоса. Сегодня их стали предлагать все кредитные организации. Чип находится на внешней стороне карты под логотипом и наименованием банка.

Мошеннические операции по картам с чипом практически невозможны. Кроме того, чип не так подвержен механическим повреждениям, как магнитная полоса, и это увеличивает срок действия банковской карты.

Также микропроцессор дает возможность расширить объем дополнительных услуг, предоставляемых держателям карт, за счет размещения на нем нефинансовых приложений для участия в программах лояльности, бонусных программах и др.

Источники:

- https://coolfinans.ru/blog/ustrojstvo_bankovskikh_kart_avers_revers_chip_i_nomer_karty/2017-05-29-158

- https://www.banki.ru/wikibank/mikroprotsessornyie_kartyi/

Post Views:

1 676

Как работает чип в моей кредитной карте?

Это устройство слишком маленькое

Если вы используете Galaxy Fold, рассмотрите возможность развернуть телефон или просмотреть его в полноэкранном режиме, чтобы оптимизировать работу.

Редакционная информация

Мы не рассмотрели все доступные продукты или предложения. Компенсация может повлиять на порядок отображения предложений на странице, но компенсация не влияет на наши редакционные мнения и рейтинги.

Многие или все продукты здесь от наших партнеров, которые платят нам комиссию. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.

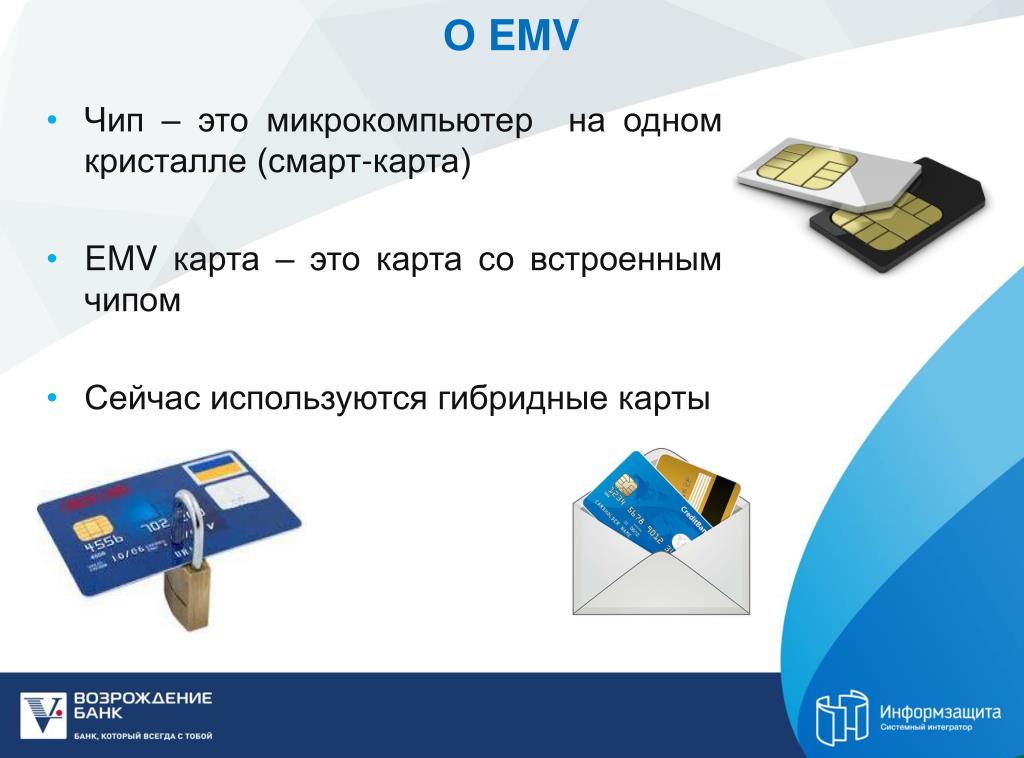

За последнее десятилетие эмитенты кредитных карт по всему миру перешли от кредитных карт с магнитной полосой к кредитным картам с чипом EMV®. Основная причина изменения — безопасность; кредитная карта с чипом менее подвержена мошенничеству при личном контакте, чем карты с магнитной полосой.

Вот краткое изложение того, как карты с чипом делают ваши транзакции в точках продаж более безопасными, а также почему вам все еще необходимо принимать меры предосторожности для защиты вашей личной информации.

Кредитные карты с магнитной полосой и чипом

Основная проблема с магнитными полосами на кредитных картах заключается в том, что они содержат всю информацию о держателе карты, необходимую для совершения покупки или изготовления поддельной карты. А с современными технологиями эти данные можно украсть с помощью простых приложений для телефона или десяти считывателей полос.

Итак, как работает чип вашей кредитной карты, чтобы остановить потенциальных воров карт? Не вдаваясь в технические подробности, вот основное отличие: в то время как данные на магнитной полосе карты остаются неизменными с течением времени, чип на вашей карте генерирует уникальный код для каждой транзакции, который можно использовать только один раз.

Другими словами, каждый раз, когда вы вставляете кредитную карту с чипом в считывающее устройство или используете его функцию бесконтактной оплаты, компьютер в чипе генерирует новый код транзакции для этой покупки. Это означает, что даже если вору удастся скопировать информацию о чипе вашей кредитной карты для конкретной транзакции в торговой точке (POS), он не сможет ничего с ней сделать.

То же самое относится и к утечкам данных в розничных магазинах. Чип вашей кредитной карты не остановит вора данных от кражи данных транзакций или записей о покупках лично, но делает сами данные гораздо менее ценными и более сложными в использовании.

Десятилетиями владельцы кредитных карт с магнитной полосой должны были расписываться при каждой покупке. Затем компания сравнила эту подпись с подписью на обратной стороне вашей кредитной карты. Однако после перехода на кредитные карты с чипом подписи стали менее распространенными.

В наши дни стало довольно редко просить подписать чек, если вы делаете покупку с помощью кредитной карты с чипом, хотя это случается (в основном в ресторанах). В большинстве случаев вы вставляете карту с чипом в считывающее устройство, ждете несколько секунд, а затем извлекаете карту при появлении запроса (часто с помощью абразивного предупреждения, призванного гарантировать, что вы не уйдете без карты).

Однако подход с чипом и подписью используется только в США. Если вы выезжаете за границу, ваша карта на основе подписи может вызвать удивление у некоторых — или вообще не работать.

Это связано с тем, что во многих других странах, особенно в Европе, действует система с чипом и PIN-кодом, в которой для крупных покупок используется как чип кредитной карты EMV®, так и четырехзначный PIN-код. Для небольших покупок распространены бесконтактные платежи, для которых не требуется PIN-код.

Для небольших покупок распространены бесконтактные платежи, для которых не требуется PIN-код.

Чип-карты не все решают

Чтобы было совершенно ясно, технология карт EMV® не защищает вас от мошенничества. Для начала, кто-то, кто украл вашу физическую карту, все еще может использовать ее для совершения покупок в любом месте, где не проверяются подписи или удостоверение личности (что, скажем прямо, в большинстве мест в настоящее время).

Кроме того, чип вашей кредитной карты никак не решает проблему мошенничества с цифровыми картами. Вору по-прежнему относительно легко использовать данные вашей украденной кредитной карты в Интернете. Таким образом, несмотря на то, что кредитные карты с чипом помогли снизить уровень мошенничества с картами при личном обращении, количество случаев мошенничества с кредитными картами в Интернете неуклонно растет.

Технология чиповых карт также не останавливает различные виды мошенничества с кредитными картами, такие как воры, которые обманом заставляют владельцев карт раскрывать информацию об учетной записи, такую как номер карты или пароль. Это также не препятствует открытию счетов на имя потребителей без их ведома.

Это также не препятствует открытию счетов на имя потребителей без их ведома.

Шаг в правильном направлении

К настоящему времени большинство, если не все, ваших кредитных карт, вероятно, используют чиповую технологию, и большинство розничных продавцов будут иметь устройство для чтения карт с чипом. Но хотя кредитная карта с чипом, безусловно, может сделать вашу кредитную информацию более безопасной, она не на 100% безопасна.

Даже если у вас есть кредитная карта с чипом, чрезвычайно важно обеспечить безопасность вашей личной информации и следить за отчетами о кредитных операциях на предмет любых подозрительных действий, чтобы избежать мошенничества с кредитными картами.

Если вы обнаружите, что стали жертвой мошенничества с кредитными картами, немедленно сообщите об этом своему эмитенту. С другой стороны, несанкционированные покупки по кредитной карте не обанкротят вас; по закону вы несете ответственность только за мошеннические покупки с кредитной карты на сумму до 50 долларов, и большинство эмитентов не взимают с вас ни цента.

Об авторе

Бритни начала свою писательскую карьеру в мире науки, хорошо применив свою степень по физике. Ее путешествие в финансы началось с создания личного кредита, но вскоре переросло в одержимость кредитными картами и вознаграждениями за путешествия. В течение последних 7 лет она наслаждалась возможностью делиться своим опытом с читателями, а также возможностью брать интервью у компаний и частных лиц, оказывающих влияние на нашу финансовую жизнь. Она полностью убеждена, что большинство проблем можно решить с помощью правильного исследования и хорошей электронной таблицы, и она специализируется на переводе сложных финансовых вопросов в действенные советы, которые помогают обучать и расширять возможности читателей.

Поделиться этой страницей

Email IconПоделиться этим сайтом с электронной почтой

Мы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями.

Ascent не охватывает все предложения на рынке. Редакционный контент The Ascent отделен от редакционного контента The Motley Fool и создается другой командой аналитиков.

У Motley Fool есть политика раскрытия информации. Автор и/или Пестрый Дурак могут иметь интерес к упомянутым компаниям.

The Ascent — это служба Motley Fool, которая оценивает и анализирует товары первой необходимости для решения повседневных финансовых вопросов.

Copyright © 2018 — 2022 Восхождение. Все права защищены.

О Восхождении

О нас

Свяжитесь с нами

отдел новостей

Как мы зарабатываем деньги

Редакционная честность

Методология рейтингов

Узнать

Кредитные карты

Банковское дело

Брокерские услуги

Криптовалюта

Ипотека

Страхование

Кредиты

Последние статьи

Все, что вам нужно знать о кредитных картах с чипом и PIN-кодом

Логотип банка

Почему вы можете доверять Bankrate

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для

.

Содержимое этой страницы является точным на дату публикации; однако срок действия некоторых из упомянутых предложений, возможно, истек. Условия применяются к предложениям, перечисленным на этой странице. Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Оплата покупок с помощью бонусной кредитной карты всегда была удобной, но вы, возможно, заметили некоторые существенные изменения в том, как обрабатывается ваша карта с годами. Например, когда мы когда-то «проводили» наши кредитные карты в платежном терминале для совершения платежа, теперь нас просят вставить нашу кредитную карту — или «окунуть» нашу карту — вместо этого. В некоторых случаях вы даже можете «нажать, чтобы заплатить» своей кредитной картой, для чего нужно держать ее рядом с терминалом, чтобы информацию о вашей карте можно было точно прочитать.

В любом случае, основной движущей силой этих изменений являются технологии, в том числе внедрение кредитных карт с чипом и PIN-кодом. В этом руководстве объясняется все, что вам нужно знать о кредитных картах с чипом и PIN-кодом, как они работают и почему вы можете начать их использовать.

Как работают карты с чипом и PIN-кодом?

Карты с чипом и PIN-кодом названы в честь трех основных мировых сетей кредитных карт — Europay, Mastercard и Visa (EMV) — и впервые были представлены в Европе в 1993 году.

Карты с чипом и PIN-кодом были разработаны как способ уменьшить кражу номеров кредитных карт в точках продаж и киберпреступления. А с октября 2015 года всем торговцам в США было предписано принимать карты EMV, иначе они несут потенциальную ответственность за любое мошенничество с кредитными картами, происходящее в их учреждении.

Но как именно работают кредитные карты с чипом и пин-кодом? Вместо использования магнитной полосы на той стороне, которую вы когда-то использовали для совершения покупки, кредитные карты с чипом и PIN-кодом имеют небольшой металлический чип на передней части, на котором хранятся ваши платежные данные. Этот металлический чип предназначен для предотвращения мошенничества, и он делает это, предоставляя уникальный код для каждой покупки, которую вы совершаете. Поскольку защитный код уникален для каждой покупки, вору значительно труднее использовать вашу карту в целях мошенничества.

Этот металлический чип предназначен для предотвращения мошенничества, и он делает это, предоставляя уникальный код для каждой покупки, которую вы совершаете. Поскольку защитный код уникален для каждой покупки, вору значительно труднее использовать вашу карту в целях мошенничества.

Что такое PIN-код кредитной карты?

PIN-код кредитной карты, также известный как ваш личный идентификационный номер, представляет собой четырехзначный код, который вы можете использовать для подтверждения того, что вы являетесь лицом, совершающим покупку с помощью кредитной карты с чипом и PIN-кодом. Вы можете выбрать свой собственный PIN-код при регистрации кредитной карты с чипом и PIN-кодом, а также можете изменить свой PIN-код в любое время.

Благодаря уникальному PIN-коду, который не известен никому, кроме вас, ваши транзакции должны быть еще менее подвержены мошенничеству. В конце концов, довольно легко подделать подпись и уйти с товаром в платежном терминале, но хакерам и ворам будет трудно угадать четырехзначный код. Ваша кредитная карта с чипом может не иметь пин-кода автоматически.

Ваша кредитная карта с чипом может не иметь пин-кода автоматически.

Могу ли я получить PIN-код для своей кредитной карты?

Большинство кредитных карт с чипом, выпущенных в США, считаются картами с чипом и подписью. Этот тип кредитной карты поставляется с дополнительной защитой от мошенничества с помощью технологии чипа, но вам будет предложено предоставить подпись вместо PIN-кода, когда вы используете свою карту для покупок.

Некоторые эмитенты кредитных карт также предлагают PIN-код, что означает, что вы можете добавить PIN-код к своей карте, у которой его еще нет. Но если вам нужен этот дополнительный уровень защиты, вы можете позвонить эмитенту карты и узнать об этом.

Безопасны ли кредитные карты с чипом и PIN-кодом?

Кредитные карты с чипом и PIN-кодом значительно безопаснее в использовании, чем их устаревшие аналоги с магнитной полосой. Это связано с уникальным зашифрованным кодом, который генерируется каждый раз, когда вы инициируете транзакцию. Этот код позволяет скрыть реальный номер вашей кредитной карты и делает любые данные, полученные от воров во время транзакции, абсолютно бесполезными.

Этот код позволяет скрыть реальный номер вашей кредитной карты и делает любые данные, полученные от воров во время транзакции, абсолютно бесполезными.

Однако потребители должны помнить, что операции с кредитными картами уже «безопасны» с точки зрения их ответственности. Закон о справедливом выставлении кредитных счетов (FCBA) устанавливает предел общей ответственности в размере 50 долларов США за мошеннические операции с кредитными картами, совершенные с использованием вашей карты, а ответственность установлена на уровне 0 долларов США за мошеннические операции, совершенные с использованием номера вашей карты. Кроме того, большинство кредитных карт имеют нулевую политику ответственности за мошенничество, которая гарантирует, что вы не заплатите ни цента за покупки, которые вы не совершали.

Если кто-то использует вашу кредитную карту или номер карты для мошеннических покупок, все, что вам нужно сделать, это позвонить эмитенту вашей карты и сообщить о мошенничестве. Оттуда мошеннические транзакции будут удалены из вашей учетной записи, и ваш эмитент возьмет на себя расследование. Кроме того, вам будет отправлена новая физическая кредитная карта, а также новый номер счета для использования.

Кроме того, вам будет отправлена новая физическая кредитная карта, а также новый номер счета для использования.

Лучшие кредитные карты с чипом и защитой PIN-кодом на 2022 год

Если вам нравится идея иметь лучшие функции безопасности кредитной карты, имеет смысл присмотреться к кредитным картам с технологией чипа и PIN-кода. Вот лучшие кредитные карты Bankrate с чипом и PIN-кодом на 2022 год:

Chase Freedom Unlimited: Лучший в целом

Если вы ищете кредитную карту с чипом и пин-кодом без годовой платы, Chase Freedom Unlimited® — лучший выбор. С этой кредитной картой Chase вы получите возврат 5 процентов наличными за поездки, приобретенные в рамках программы Chase Ultimate Rewards, возврат 3 процентов за питание, возврат 3 процентов за покупки в аптеках и возврат 1,5 процентов за все покупки. Если вы часто пользуетесь услугами совместных поездок, до марта 2025 года вы будете получать кэшбэк в размере 5 % от покупок Lyft. месяцы). Это 6,5% на поездки, приобретенные через Chase Ultimate Rewards, 4,5% на рестораны и аптеки и 3% на все остальные покупки.

Карта Blue Cash Everyday от American Express: лучше всего подходит для продуктовых магазинов

Карта Blue Cash Everyday® от American Express — это еще одна кредитная карта с чипом и пин-кодом без годовой платы, позволяющая получать наличные обратно при покупках в продуктовых магазинах и других счетах. Эта кредитная карта с кэшбэком поставляется с приветственным бонусом в размере 200 долларов США после того, как вы потратите 2000 долларов США на покупки по новой карте в течение первых шести месяцев членства в карте. Вы получите кэшбэк в виде выписки кредитов.

Вы также можете получить возврат 3% наличными в супермаркетах США, на заправочных станциях в США и в розничных интернет-магазинах США на сумму до 6000 долларов США в календарный год за покупки в каждой категории (затем 1%) и возврат 1% на другие покупки. Просто имейте в виду, что кэшбэк, заработанный с помощью этой карты, можно обменять на кредиты выписки на ваш счет.

Кредитная карта Bank of America Premium Rewards: лучше всего подходит для путешествий

Кредитная карта Bank of America® Premium Rewards® взимает 95 долларов в год, однако вознаграждения и привилегии, которые вы получаете, могут сделать ее выгодным вложением.![]()

Все цифры четырёхзначного номера должны полностью совпадать с 1-й группой цифр эмбоссированного номера карты. Этот номер печатается типографским способом на заготовках карт — не смывающейся и контрастной по цвету карты краской. Если цифры не совпадают с номером карты или отсутствуют, то карта может быть поддельной. Это своего вида защита карты от подделки. (Эмбоссирование — нанесение данных на карту в виде рельефных знаков.)

Все цифры четырёхзначного номера должны полностью совпадать с 1-й группой цифр эмбоссированного номера карты. Этот номер печатается типографским способом на заготовках карт — не смывающейся и контрастной по цвету карты краской. Если цифры не совпадают с номером карты или отсутствуют, то карта может быть поддельной. Это своего вида защита карты от подделки. (Эмбоссирование — нанесение данных на карту в виде рельефных знаков.)

Иногда номер карты может иметь 18 или 19 цифр.

Иногда номер карты может иметь 18 или 19 цифр.

Код используется в качестве дополнительного средства идентификации держателя карты при расчётах, особенно в интернете. Он встречается не на всех категориях карт этих систем.

Код используется в качестве дополнительного средства идентификации держателя карты при расчётах, особенно в интернете. Он встречается не на всех категориях карт этих систем.